イオンカードは専業主婦・パート主婦でも作れるクレジットカードです。イオンカードの公式サイトでも「パートや専業主婦でもお申し込みできます」と記載されています。

ここでは、主婦の方がイオンカードを申し込むときに気になる下記について解説します。

- イオンカードは収入がない専業主婦でも作れる?

- 申し込み時の記入方法(作り方)がわからない

- イオンカードの審査に落ちる原因は?

イオンカードは主婦でも申し込み可能

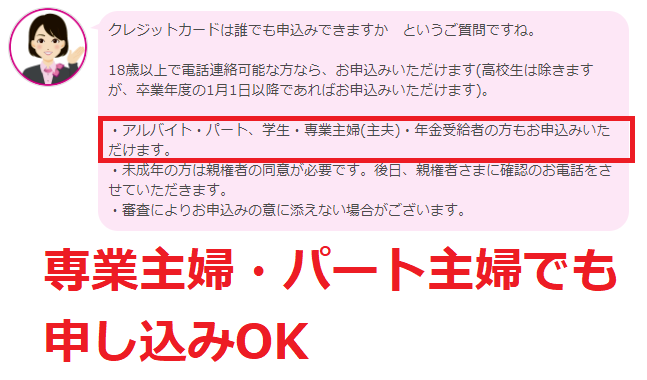

イオンカードは主婦でも作れるクレジットカードです。イオンカードの申し込み資格は「18歳以上(高校生不可)」で、申し込みにあたり収入に関する条件がありません。

また、イオンカードの公式サイトでは「パートや専業主婦でもお申し込みできます」と記載されています。もちろん、申し込みしてみなければ審査結果はわかりませんが、収入がない専業主婦の方でも申し込みできるクレジットカードということは確かです。

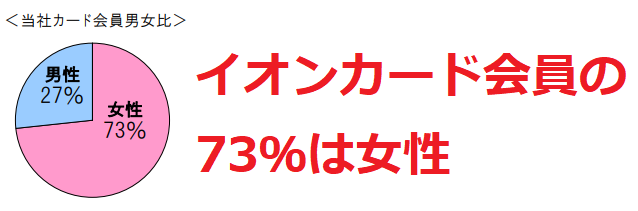

また、過去にイオンカードが発表しているデータによると、イオンカード会員の73%が女性となっています。

イオンカードの会員数は2018年に4,000万人を突破しており、日本人女性のうち2人に1人はイオンカードを持っている計算になります。これだけ多くの方にカード発行されているので、主婦でも問題なくイオンカードの審査に通ると言って良いでしょう。

イオンカード申し込み時の入力項目

主婦の方がイオンカードを申し込むときの、申し込み情報の入力項目について解説します。

職業

職業の項目は、専業主婦の方は「主婦(主夫)の方」を選択します。パート主婦の方は「派遣・パート・アルバイトの方」を選択しましょう。

職業欄は「無職」の選択項目がありますが、無職を選択すると「申込者は主婦ではない」とカード会社に思われて、審査に通りにくくなります。そのため、専業主婦の方は「主婦(主夫)の方」を必ず選択しましょう。

年収(カード申込者の収入)

職業の項目で「主婦(主夫)の方」を選択した場合、年収の項目は入力できず「0円」となり、入力できなくなります。専業主婦の方は世帯収入(旦那さまの収入)で審査されるので、本人の年収欄は「0円」のままで良いです。

「派遣・パート・アルバイトの方」を選択した場合、ご自身のパート収入を入力しましょう。「パート収入が少ないけど審査に通る?」と不安な方もいると思いますが、パート主婦の方は世帯収入を総合的に判断して審査が行われるため問題ありません。

パートを始めて数ヶ月で年収がわからない方は、月収×12ヶ月で計算して年収を記入しましょう。仮に1ヶ月のパート収入が5万円だった場合、5万円×12ヶ月で年収は60万円です。

「年収」に記入する金額は、税金や保険料が引かれる前の年収を記入します。給与明細の「総支給額」に書かれている金額が税金や保険料を引かれる前の金額なので、給与明細の総支給額×12ヶ月が年収となります。

配偶者年収

配偶者年収の項目は、旦那さまの年収を記入します。専業主婦の方は旦那さまの年収を元に審査が行われるため必ず記入しましょう。

配偶者年収は、所得税や住民税や保険料が引かれる前の年収です。また、旦那さまにボーナスがあればボーナスを含めた金額を入力します。お手元に1ヶ月分の給与明細書があれば「総支給額」の欄に月収が記載されています。源泉徴収票(1年分の明細)があれば「支払い金額」の欄に年収が記載されています。

- 給与明細書:「総支給額」が月収(総支給額×12ヶ月+ボーナス=年収)

- 源泉徴収票:「支払い金額」が年収

旦那さまの正確な年収がわからなければ、おおよその年収を記入しても問題ありません。イオンカードの審査では収入証明書の提出が必要ないため、カード会社が配偶者の正確な収入を把握することはありません。

ご家族

家族の人数や家族構成を選択します。クレジットカードの審査では、家族全員が生活できる十分な収入があるか判断されるため、家族構成は正しく入力しましょう。

旦那さまが単身赴任などで自宅にいない場合でも、旦那さまを含めた家族構成を入力してください。

お子さまが就職して一人暮らしで実家にいない場合、お子さまは家族構成に含めません。就職して実家で一緒に暮らしているなら家族構成に含めます。

お子さまが一人暮らしの学生なら同一生計なので家族構成に含めます。「生計を同一とする家族」のみを家族構成に含めて入力しましょう。

住居形態

居住形態は、持ち家や賃貸などご自身が住んでいる居住を選択します。居住年数は現在住んでいる家に何年住んでいるか記入しましょう。

基本的には、住宅ローンが残っていたとしても持ち家があると審査に通りやすくなります。また、居住年数が長いと安定した生活ができている証明になるので、審査に通りやすいです。

他社借入

他社借入は、カードローンや学生ローンなどの無担保ローンの借入(いわゆる借金)がある場合のみ記入します。有担保ローンである自動車ローンや住宅ローンの借入は含めません。

他社借入金額、他社借入件数は個人信用情報機関という機関のデータをカード会社が調査しています。本当に借りている金額と申し込み時に記入した金額に大きな差(10万円以上の差)があると、イオンカード審査に通らない可能性があります。借り入れがある場合はできる限り正確な金額を記入しましょう。

カードローンやキャッシングの返済が残っていても審査に通る?

カードローンやキャッシングなど無担保ローンの借り入れが残っていると、イオンカードの入会審査で少し不利になります。ただし、10万円~30万円の少額借り入れであれば、キャッシングの返済が残っていてもイオンカード入会審査にほとんど影響しません。

カードローンやキャッシングの借入残高が50万円を超える場合、返済が残っていることが原因で審査に通らない可能性はあります。審査に通るか心配な方は、カードローンやキャッシングを返済してからイオンカードを申し込みましょう。

主婦の方がイオンカード審査に通るかチェック

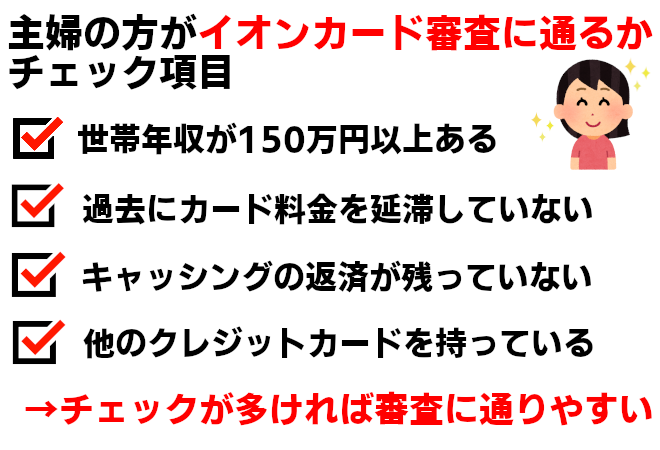

主婦の方がイオンカードの審査に通るか確認するため、チェック項目を作ってみました。チェック項目で当てはまる項目が多いほど審査に通りやすいです。3~4つ当てはまる方は審査に通る可能性は「大」、1~2つ当てはまる方は審査に通る可能性は「中」、当てはまらない方は審査に通る可能性「小」です。

- 主婦本人+旦那さまの世帯年収が150万円以上ある

- 過去にクレジットカード料金の長期延滞(2ヶ月以上)がない

- カードローン・キャッシングの返済が残っていない(50万円以上)

- すでに他のクレジットカードを持っている(持っていると審査に通りやすい)

当てはまるチェック項目が多い主婦の方は、イオンカードを申し込んでみましょう。

主婦がイオンカードの審査に落ちる理由

主婦の方がイオンカードの審査に落ちる理由・原因を解説します。

信用情報が傷ついている

信用情報とは、過去のクレジットカード利用履歴やカードローン利用履歴のことです。信用情報は個人信用情報機関という機関に記録されており、過去5年~10年分のカード利用履歴が保管されています。

イオンカードの審査では、申込者の信用情報をカード会社が調査します。過去にクレジットカードの延滞やカードローンの延滞があるとイオンカードの審査に落ちる原因となります。

ただし、1ヶ月~2ヶ月程度の延滞であればイオンカードの審査にあまり影響しません。数ヶ月程度の延滞は、銀行口座に入金忘れなどで頻繁に起こることがあるためです。

カード会社が恐れているのは、クレジットカード料金やローン返済の長期延滞です。長期延滞があると生活に十分な収入がなく、返済能力に問題があると見なされて審査落ちになる可能性が高くなります。

他社借入が残っている

他社借入の返済が残っていると、イオンカードの審査に落ちる原因になります。カードローンなどの無担保ローンを利用していると、カード会社に「お金に困っている」という印象与えてしまうからです。

借入額が少額であれば審査にあまり影響はありませんが、50万円~100万円以上の借入が残っている場合は審査に落ちる可能性が高まります。できる限り、借入を返済してからイオンカードを申し込んだ方が良いでしょう。

配偶者(旦那さま)の年収が少ない

主婦のイオンカード申し込みでは、配偶者(旦那さま)と主婦本人の年収を総合的に判断して審査を行います。そのため、配偶者の年収が少ないとイオンカードを発行してもカード料金の返済が難しいと思われて審査に落ちる原因になります。

また、イオンカードの審査では家族の構成人数、持ち家の有無などをスコアリング(点数付け)して、一定の点数以上になれば審査通過となります。家族の人数が多いと世帯全体の出費は多くなるため、審査通過に求められる年収額も多くなります

主婦がイオンカードを作るときのQ&A

主婦の方がイオンカードを作る際、疑問に思う点を解説します。

旦那(配偶者)の信用情報は審査に影響する?

基本的に、旦那さまの信用情報はクレジットカード審査に影響しません。信用情報はイオンカード申し込み時に入力する「申込者の情報」を元に照会されているため、カード会社は旦那さまの信用情報を調べられないからです。

ただし、旦那さまが過去にイオンカードの長期延滞をして、カード会社の社内情報としてブラックリスト入りしている場合は審査に影響があります。カード会社にブラックリスト情報が残っていると、申し込み時に入力する住所から旦那さまのイオンカード履歴を照会される可能性があるからです。

主婦のカード利用限度額(ショッピング枠)はいくらになる?

主婦の方がイオンカードを申し込んだ場合、利用限度額(ショッピング枠)は10万円~50万円程度に設定されることが多いです。専業主婦で本人収入なしでも、旦那さまの年収が多い方は「主婦でカード利用限度額が50万円付いた」という方もいます。イオンカードの利用限度額は、主婦本人の収入ではなく世帯年収で決まるということです。

入会審査の結果、イオンカードの利用限度額が10万円~30万円になる場合もあります。しかし、イオンで普段お買い物する分には、10万円~30万円の利用限度額で十分です。

また、イオンカードの利用限度額は最初から高く設定されることは少ないです。イオンカードを利用し続けて信用履歴を積み重ねれば、あとから利用限度額の増枠申請したとき審査に通りやすくなります。

キャッシング枠は希望できる?

イオンカードは主婦でもキャッシング枠を希望できますが、キャッシング枠の希望金額は申請できません。キャッシング枠を希望すると、申込者や配偶者の年収を元にカード会社が返済可能と判断したキャッシング枠が付与されます。

通常、キャッシング枠は総量規制という法律で「キャッシングは年収の3分の1まで」と決まっているため、専業主婦の方はキャッシングを申し込めません。しかし、イオンカードはイオン銀行が発行しているクレジットカードなので、「銀行のクレジットカードは総量規制の対象外」という法律が適用され、専業主婦でもキャッシング枠を希望できます。

キャッシング枠は申し込み時に「カードの利用目的」という入力項目で選択できます。キャッシング枠にチェックを入れても、キャッシング審査に通らなければキャッシング枠なしのイオンカードが発行されます。

カード利用目的の選択項目

- 生活費支払い

- 事業費支払い

- キャッシング

カード利用目的の選択項目は複数選択できます。キャッシングを利用したい方は「生活費支払い」と「キャッシング」の両方にチェックを入れておけば、キャッシング審査に落ちたとしてもキャッシング枠なしのイオンカードが発行される可能性は高まります。

キャッシング枠を申し込むと審査は厳しくなる?

キャッシング枠を申し込むと「クレジットカード審査」と「キャッシング審査」の両方が行われるため、審査は少し厳しくなります。しかし、キャッシング審査に落ちてもキャッシング機能なしのイオンカードが発行されることが多いため、キャッシングを申し込んでもクレジットカード審査(イオンカード自体の審査)に影響はないと考えて良いでしょう。

つまり、キャッシング機能を使いたい主婦の方はキャッシング枠を申し込んで問題ないということです。

在籍確認や本人確認の電話がカード会社からかかってくる?

パート主婦の方はパート先(勤務先)に在籍確認の電話がかかってくる可能性はあります。しかし、ほとんどの場合は勤務先への在籍確認は行われません。申し込み情報(勤務先名など)に間違いがないとカード会社に判断されれば、勤務先に電話をかけて確認する必要がないからです。

専業主婦の方は申し込み時に旦那さまの年収を記入しますが、旦那さまの勤務先情報は記入しません。カード会社は旦那さまの勤務先がわからないので、旦那さまの勤務先に在籍確認の電話はありません。

自宅や携帯電話にかかってくる本人確認の電話は、専業主婦・パート主婦ともにかかってくる可能性はあります。しかし、申し込み時に記入した「名前」「住所」「電話番号」などに不備がなければ、基本的に本人確認の電話もかかってこないです。

住宅ローンや自動車ローンがあっても審査に通る?

住宅ローンや自動車ローンが残っていても、イオンカードの審査にほとんど影響しません。有担保ローンはローンが支払えなくなっても自宅や車を売却して返済に充てられるため、悪い意味での借金としては見なされないからです。

また、基本的には誰でも住宅ローンや自動車ローンを組んで、家や車を買っています。イオンカードは日本人女性のうち2人に1人が持っているカードなので、住宅ローンや自動車ローンが残っている方にもカード発行されていると考えるのが自然です。

主婦の方がイオンカードを申し込んだ実際の例と審査結果

専業主婦・パート主婦の方がイオンカードを申し込んだ実際の例を知りたいという方も多いと思います。イオンカードを申し込んだ3名の主婦の方が審査に通ったか見てみましょう。

旦那さまの年収が300万円の専業主婦Aさん

20代の専業主婦のAさんは子供がいるのでパートを辞めて、現在は旦那さまの収入で生活しています。Aさんの旦那さまは会社員として働いていて年収は300万円です。Aさんは専業主婦なので本人収入がありませんでしたが、イオンカード審査に通りました。

専業主婦Aさんの申し込み情報

| 項目 | Aさんの申し込み情報 |

|---|---|

| 本人年収 | 0円(専業主婦) |

| 旦那さまの年収 | 300万円 |

| 所持カード枚数 | 0枚 |

| キャッシング残高 | 0円 |

| 過去のカード料金の返済延滞 | なし |

Aさんは初めてのクレジットカード申し込みでしたが、無事イオンカードの審査に通りました。旦那さまが会社員で安定した収入があったというのが審査通過のポイントでしょう。

過去にカード料金を長期延滞した専業主婦Bさん

30代のパート主婦Bさんはパート収入が80万円あり、旦那さまの年収が500万円です。しかし、3年前にお金に困っていてクレジットカード料金の延滞が6ヶ月間続いてしまいました。Bさんは現在の世帯年収が580万円でお金に余裕があるのでイオンカードを申し込みましたが、審査に落ちました。

パート主婦Bさんの申し込み情報

| 項目 | Bさんの申し込み情報 |

|---|---|

| 本人年収 | 80万円(パート主婦) |

| 旦那さまの年収 | 500万円 |

| 所持カード枚数 | 2枚 |

| キャッシング残高 | 0万円 |

| 過去のカード料金の返済延滞 | 3年前に6ヶ月間のカード料金延滞があった |

パート主婦Bさんは30代で世帯年収が580万円あるので、裕福な暮らしができています。しかし、3年前に6ヶ月間のカード料金延滞(長期延滞)があったことが原因で、信用情報がブラックリスト入りして審査に落ちた可能性が高いです。

キャッシング返済が20万円残っているパート主婦Cさん

40代のパート主婦Cさんはパート年収が80万円あります。旦那さまは転職したばかりで年収は250万円です。Cさんはクレジットカードを複数枚持っていて、カードのキャッシングで現在20万円借りている、過去に銀行口座の残高不足でカード料金を1ヶ月延滞しました。キャッシング返済が残っていて、過去に返済延滞がありましたが、Cさんは無事イオンカードの審査に通りました。

パート主婦Cさんの申し込み情報

| 項目 | Cさんの申し込み情報 |

|---|---|

| 本人年収 | 80万円(パート主婦) |

| 旦那さまの年収 | 250万円 |

| 所持カード枚数 | 3枚 |

| キャッシング残高 | 20万円 |

| 過去のカード料金の返済延滞 | 振り込み忘れで支払いが1ヶ月遅れたことがある |

Cさんはクレジットカードのキャッシング返済が残っていましたが、残りの返済は20万円と少額だったので審査にあまり影響しなかったと考えられます。また、過去のカード料金延滞は1ヶ月の短期延滞だったので、信用情報が悪くなっていなかった(ブラックリスト入りしてない)のでイオンカードの審査に通ったと思われます。

主婦の方は絶対にイオンカードを作ったほうがいい

イオンカードは年会費無料・発行手数料で作れて、イオングループでお得になる特典がついています。「毎月20日・30日は5%割引」「イオングループでいつでもポイント2倍」「イオンシネマで300円割引」など、イオンを利用する方ならイオンカードを持っていないとポイントや割引の分だけ損してしまいます。

普段の生活でイオンを利用する主婦の方なら、イオンカードを持っておくことを強くおすすめします。